En fecha 27 de julio, se ha publicado en el BOE, el Real Decreto-ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad.

ENLACE REAL DECRETO-LEY 13/2022

- ¿En qué consiste la reforma?

A efectos de determinar la base de cotización se tendrán en cuenta la totalidad de los rendimientos netos obtenidos por los trabajadores, durante cada año natural, por sus distintas actividades profesionales o económicas. De esta manera, los rendimientos netos se calcularán deduciendo de los ingresos todos los gastos producidos.

Sobre esa cantidad, se aplica adicionalmente una deducción por gastos genéricos del 7% (3% para los autónomos societarios). El resultado serán los rendimientos netos y esa será la cifra que determinará la base de cotización y la cuota correspondiente.

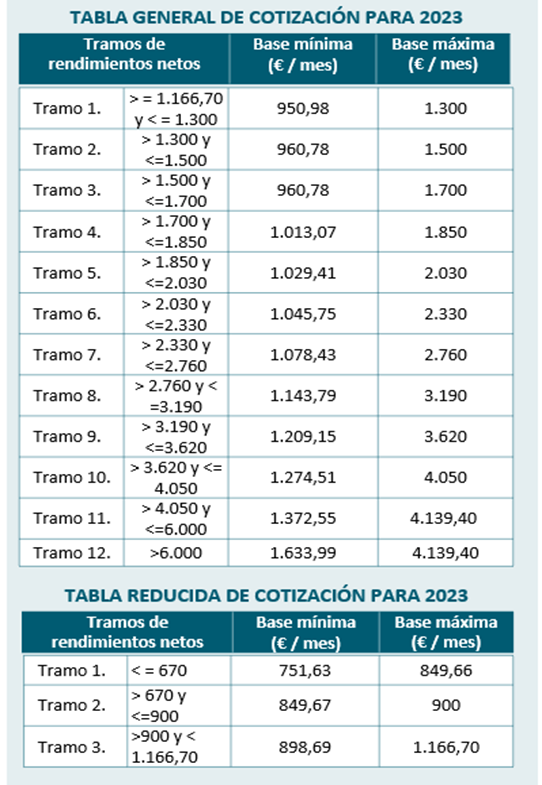

El nuevo sistema de cotización de autónomos por rendimientos netos, que contará con un periodo de transición de 9 años, hasta 2032, comenzará a aplicarse a partir de enero de 2023 con 15 tramos de cuotas que irán desde los 230 euros hasta los 500 euros y variarán hasta 2025, en función de los rendimientos netos de los trabajadores por cuenta propia.

Hay una cuota mínima de 230€ al mes en 2023, 64€ menos que la mínima actual de 294€.

- ¿Cuáles son las ventajas para los nuevos autónomos?

Se mantiene una cuota reducida de 80€/mes durante 12 meses para quienes comiencen a ser autónomos. Podrá llegar a 12 meses más si sus rendimientos del primer año están por debajo del SMI. Para el resto, será la cuota de su tramo de cotización según sus rendimientos netos.

Requisitos:

- Altas iniciales en el RETA, o bien, tras dos años de no alta.

- Si anteriormente ya se hubiera disfrutado de esta tarifa, que hayan pasado 3 años.

- ¿Cuáles son las diferencias de cotización según los rendimientos netos?

Aquellos que ganen hasta 1.300 €/mes, notarán una bajada el próximo año con respecto al pago actual, y los que ingresen entre 1.300 y 1.700 se mantendrán en la misma situación, pagando 294 € hasta 2025.

Los incrementos de las cuotas serán mayores para quienes más ganen. Así, una persona que ingrese entre 4.050 y 6.000 € pagará 420 € en 2023, una cantidad que subirá a 445 € en 2024 y a 530 en 2025. En total, un aumento de 110 €.

- ¿Cuáles son las fechas para poder cambiar la cuota?

A partir de 2023, los trabajadores por cuenta propia se tendrán que situar en un tramo según sus previsiones y en función del histórico de su actividad. Pueden modificarla hasta 6 veces al año.

Las fechas para el cambio de cuota serán la siguiente:

- 1 de marzo 2023. Si la solicitud se formula entre el 1 de enero y el último día natural del mes de febrero.

- 1 de mayo 2023. Si la solicitud se formula entre el 1 de marzo y el 30 de abril.

- 1 de julio 2023. Si la solicitud se formula entre el 1 de mayo y el 30 de junio.

- 1 de septiembre 2023. Si la solicitud se formula entre el 1 de julio y el 31 de agosto.

- 1 de noviembre 2023. Si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

- 1 de enero 2024. Si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre

- ¿Cómo calcular la cuota?

- Calcula los rendimientos netos: Ingresos – gastos fiscalmente deducibles (no se incluyen las cuotas de autónomos).

- Resta al resultado anterior:

- El 7% para autónomos

- El 3% en el caso de autónomos societarios

- Busca en la tabla de cotización la base que corresponda.

Para acogerse a la tabla reducida de cotización, debe preverse que los ingresos netos serán inferiores al salario mínimo interprofesional en cómputo anual.

- Y si el tramo de cotización escogido no es el correcto, ¿qué ocurre?

Si la cotización es inferior a la cuota correspondiente a la base mínima de cotización del tramo en el que estén comprendidos los rendimientos à El trabajador debe ingresar la diferencia entre ambas cotizaciones.

Si la cotización es superior a la cuota correspondiente a la base máxima de cotización del tramo en el que estén comprendidos los rendimientos à La diferencia la devolverá de oficio la TGSS.

- Bonificaciones

Se establecen bonificaciones para ayudar al trabajador autónomo en función de distintas situaciones en las que puede encontrarse:

- Reincorporación de la trabajadora autónoma tras nacimiento de hijo/a, adopción o guarda con fines de adopción, acogimiento o tutela, que vuelvan a realizar una actividad por cuenta propia, dentro de los dos años siguientes a la fecha efectiva del cese. Bonificación del 80% de las contingencias comunes durante 24 meses.

- El cónyuge, la pareja de hecho y los familiares de trabajadores autónomos por consanguinidad o afinidad hasta el segundo grado inclusive, en su caso por adopción, que se incorporen al RETA, siempre y cuando no hubieran estado dados de alta en los mismos en los cinco años inmediatamente anteriores y colaboren con aquellos mediante la realización de trabajos en la actividad de que se trate, tendrán derecho a una bonificación del 50% durante 18 meses y del 25% durante 6 meses más, de la cuota por contingencias comunes.

- Bonificación del 100% de la cuota de contingencias comunes correspondiente a la base mínima de cotización del Tramo 1 de la tabla general de bases durante el descanso en los casos de:

- Nacimiento

- Adopción

- Guarda con fines de adopción

- Acogimiento

- Riesgo durante el embarazo

- Riesgo durante la lactancia natural

- Bonificación en la cotización en supuestos de cuidado de menor afectado por cáncer u otra enfermedad grave, del 75% de la cuota por contingencias comunes durante el tiempo que dure la prestación.

- Bonificación del 100% de la cuota por contingencias comunes en los siguientes supuestos:

- Cuidado de menores de 12 años que tengan a su cargo.

- Tener a su cargo un familiar en situación de dependencia.

- Tener a cargo un familiar, por consanguinidad o afinidad hasta el segundo grado inclusive, con parálisis cerebral, enfermedad mental o discapacidad intelectual reconocida del 33% o discapacidad física o sensorial de un 65%, siempre que el familiar no realice una actividad retribuida.

- Para ello, deben mantener el alta en el RETA y contratar a un trabajador a tiempo completo o parcial (en este último caso la bonificación será del 50%).

- Cotización en el supuesto de pluriactividad

Tienen derecho al reintegro del 50% del exceso en que sus cotizaciones por contingencias comunes superen la cuantía establecida a tal efecto por la LPG para cada ejercicio.

Ello supine que, en términos porcentuales, los autónomos con ingresos mas bajos experimentarán una reducción de su cuota de más del 30% respecto al actual.

- Cobertura de la prestación por incapacidad temporal

Tienen carácter obligatorio, salvo que se tenga cubierta en razón de la actividad realizada en otro régimen y se solicite su exclusión a la TGSS.

- Mejora de la protección por cese de actividad

El sistema especifico de protección por el cese de actividad forma parte de la acción protectora del sistema de la Seguridad Social, es de carácter obligatorio y tiene por objeto dispensar a las personas trabajadoras por cuenta propia o autónomas, las prestaciones y medidas establecidas ante la situación de cese la actividad que originó el alta en el régimen especial.

Se introducen dos nuevos supuestos en los que el trabajador autónomo puede cesar parcialmente en su actividad por causas económicas, técnicas, organizativas y productivas:

- Por la reducción del 60% de la jornada de la totalidad de la plantilla o suspensión del 60% de los contratos de la empresa.

- Si no tiene trabajadores asalariados, por el mantenimiento de deudas exigibles con acreedores que superen el 150% de los ingresos ordinarios o ventas, durante dos trimestres fiscales previos a la solicitud.

¿Qué requisitos deben cumplirse?

En los dos trimestres fiscales previos a la solicitud, debe haberse producido una reducción del 75% de los ingresos o ventas, registrados en los mismos periodos del ejercicio o los ejercicios anteriores.

Que los rendimientos netos mensuales del trabajador autónomo no alcancen el salario mínimo interprofesional (SMI), o bien, la base de cotización por la que estuviese cotizando.

Cuando se esté percibiendo la prestación, en estos dos nuevos supuestos, la mutua abonará la mitad de la cuota de la Seguridad Social al trabajador autónomo.

Cese de actividad parcial por fuerza mayor

Se introduce un supuesto de cese parcial por fuerza mayor vinculado a una declaración de emergencia adoptada por la autoridad competente.

Para poder acceder a la prestación, es necesario:

- Que se produzca una caída de ingresos del 75% de la actividad en relación al mismo periodo del año anterior.

- Los ingresos mensuales del trabajador autónomo no deben alcanzar el SMI o el importe de la base por la que estaba cotizando.

En los nuevos supuestos de cese parcial de actividad:

- No es necesario el cierre del establecimiento.

- La prestación es del 50% de la base reguladora.

- No procede la baja en el Régimen Especial de la Seguridad Social.

- Cotizaciones a la seguridad social de autónomos

Los autónomos tendrán derecho (por plazo de hasta 12 meses) a una bonificación del 100% de la cuota por contingencias comunes que resulte de aplicar a la base media que tuviese en los 12 meses anteriores a la fecha en la que se acoja a esta medida.

En cuanto a las cuotas a favor de familiar colaborador agrario la bonificación será del 40% y en la cotización por cuidado de menor afectador por cáncer u otra enfermedad grave será del 75%.

- Simulador de cuotas autónomos

La Tesorería General de la Seguridad Social (TGSS) ha puesto en marcha un simulador informativo para que los trabajadores autónomos calculen la cuota que les puede corresponder con el nuevo sistema de cotización por rendimientos netos que entra en funcionamiento en enero de 2023.

https://portal.seg-social.gob.es/wps/portal/importass/importass/tramites/simuladorRETAPublico

- ¿Cuándo entrará en vigor?

Empezará a aplicarse en enero de 2023 y se mantendrá hasta 2025.

En el caso de que requieran asesoramiento al respecto Gómez de la Flor pone a su disposición todo el equipo multidisciplinar del que disponen, pueden enviar un correo a gomezdelaflor@gomezdelaflor.com y un asesor se pondrá en un breve plazo de tiempo en contacto con ustedes.

Gómez de la Flor Abogados & Consultores

Comentarios recientes